關于開具增值稅發票應該注意的問題

一、“購買方納稅人識別號”欄必須填寫

自2017年7月1日起,購買方為企業的,索取增值稅普通發票時,應向銷售方提供納稅人識別號或統一社會信用代碼;銷售方為其開具增值稅普通發票時,應在“購買方納稅人識別號”欄填寫購買方的納稅人識別號或統一社會信用代碼。不符合規定的發票,不得作為稅收憑證。

上述所稱企業,包括公司、非公司制企業法人、企業分支機構、個人獨資企業、合伙企業和其他企業。購買方為個人的,開給個人的普通發票,可只填開名稱,不需要對方的身份證號碼。

二、商品和服務稅收分類編碼簡稱必須正確選擇

自2018年1月1日起,納稅人通過增值稅發票管理新系統開具增值稅發票(包括:增值稅專用發票、增值稅普通發票、增值稅電子普通發票)時,商品和服務稅收分類編碼對應的簡稱會自動顯示并打印在發票票面"貨物或應稅勞務、服務名稱"或"項目"欄次中。

舉個例子來看,《商品和服務稅收分類與編碼》中并沒有"禮品"這個類別,企業賣什么必須開具什么,不能籠統寫"禮品".例如禮品是紅酒、茶葉、筆等,應如實開具。至于如何按商品和服務編碼規范開票,稅務部門已考慮編碼推行使用的漸進過程,"辦公用品"、"食品"、"禮品"等原較籠統的項目需要按下一級明細開具,具體明細到什么程度,允許企業視核算情況而定,并取決于消費者需要,比如下文第四部分中的開票示例。

三、各個欄次的填開可參考如下提示"開票人"必須要填,"收款人"、"復核"可根據實際情況確定。

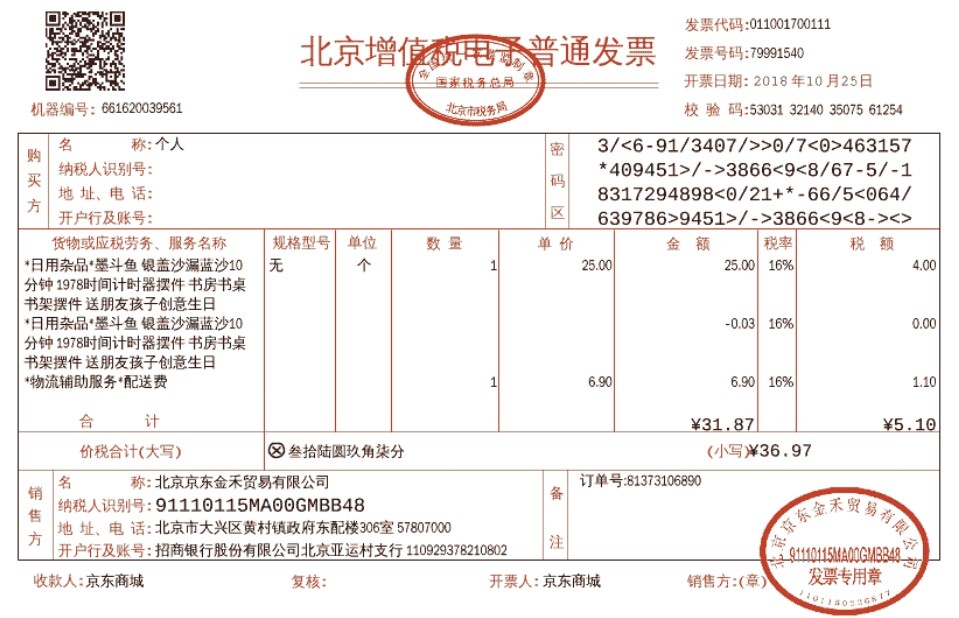

四、價外費用按主貨物適用稅率

依據增值稅暫行條例規定,銷售額為納稅人發生應稅銷售行為收取的全部價款和價外費用,價外費用,包括價外向購買方收取的手續費、補貼、基金、集資費、返還利潤、獎勵費、違約金、滯納金、延期付款利息、賠償金、代收款項、代墊款項、包裝費、包裝物租金、儲備費、優質費、運輸裝卸費以及其他各種性質的價外收費。

比如,在網上購物,貨物價格之外同時收取的配送費應該按主貨物適用稅率。開票示例參考如下:

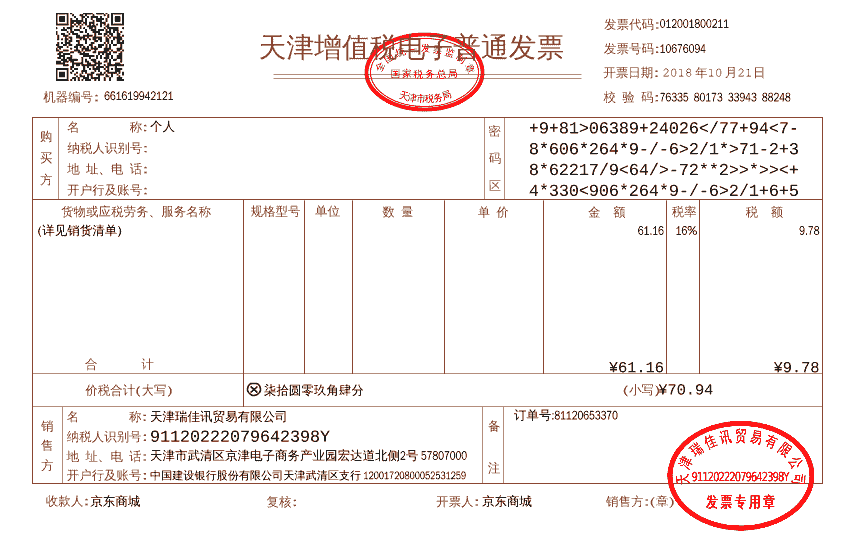

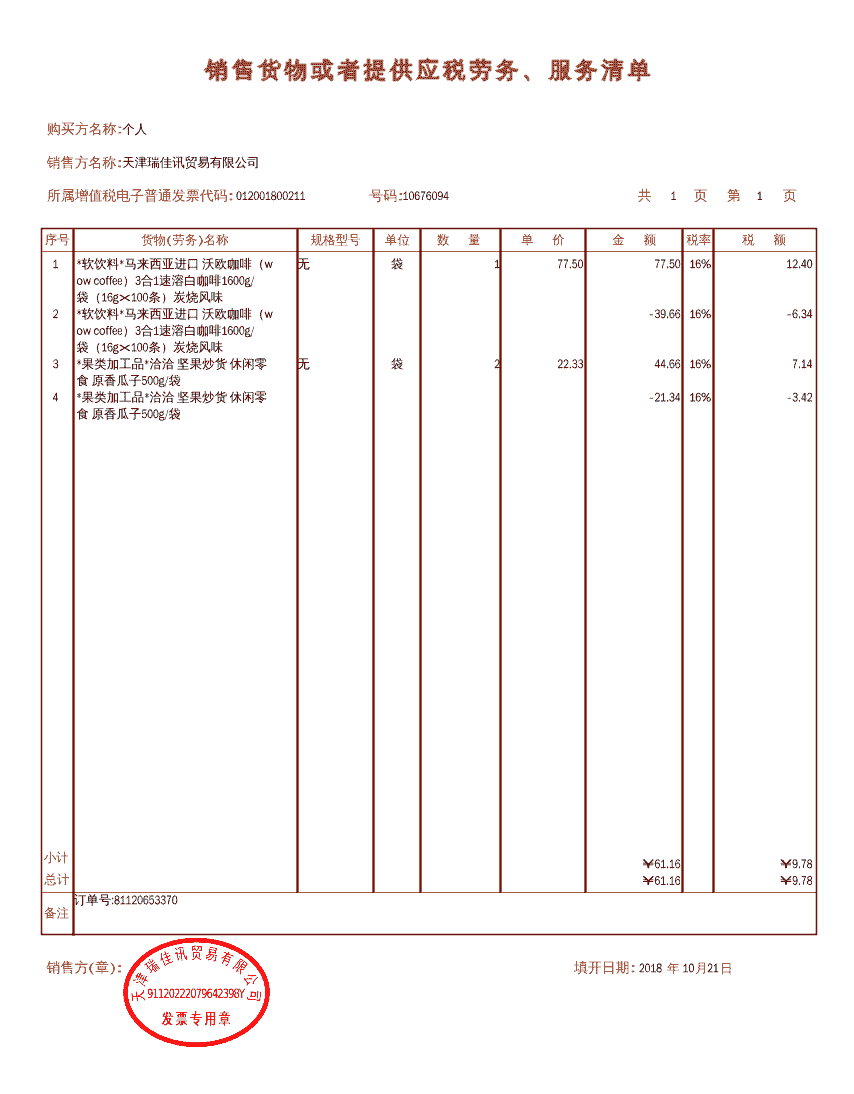

五、匯總開具發票的情況

企業發生銷售行為,匯總開具增值稅發票的,需要注意:

同時使用防偽稅控系統開具《銷售貨物或者提供應稅勞務清單》并加蓋發票專用章

發票上的金額問折扣后的金額,銷售折扣在銷售貨物或者提供應稅勞務清單上開具開票示例參考如下:

六、關于發票備注欄

關于發票備注欄的填寫問題,以下幾種服務開具發票時,必須按規定填寫備注欄:

對于提供建筑服務,納稅人自行開具或者稅務機關代開增值稅發票時,應在發票的備注欄注明建筑服務發生地縣(市、區)名稱及項目名稱。

對于銷售不動產,納稅人自行開具或者稅務機關代開增值稅發票時,備注欄注明不動產的詳細地址。

對于出租不動產,納稅人自行開具或者稅務機關代開增值稅發票時,應在備注欄注明不動產的詳細地址。

對于貨物運輸服務,開具發票時在發票備注欄應將起運地、到達地、車種車號以及運輸貨物信息等內容填寫齊全,如內容較多可另附清單。

七、自然人提供應稅服務匯總開具發問題

對于天津的納稅人來說,依據津稅函〔2018〕21號規定,符合條件的,受票方可代納稅人統一向主管稅務機關申請匯總代開增值稅發票。

自然人(不含個體工商戶,下同)提供應稅服務,凡同時具備以下情形的,受票方可代納稅人統一向主管稅務機關申請匯總代開增值稅發票。

1、受票方已接受主管稅務機關委托代征稅款的;

2、受票方向主管稅務機關出具每個納稅人的姓名、身份證號碼、聯系方式、付款時間、付款金額、代征稅款的詳細清單。

對上述代開發票申請,稅務機關比照國家稅務總局公告2016年第45號規定,應用金稅三期核心征管系統相關模塊,受理匯總代開增值稅普通發票,在發票備注欄內注明“自然人提供應稅服務匯總代開”字樣,按照每個納稅人的實際收入分別確定其是否享受免稅政策,且不得代開增值稅專用發票。

受票方應將納稅人的詳細信息,作為代開增值稅發票的清單隨發票入賬。

新用戶掃碼下載

新用戶掃碼下載

新用戶掃碼下載

新用戶掃碼下載