近期,《人民的名義》紅遍大江南北,雖說該劇講述的是檢察官與貪腐份子斗智斗勇的故事,但里面的導火索正是“大風廠”搬遷問題。那么今天小編也借借該劇的“東風”,為大家擺一擺政策性搬遷所涉及的稅收問題。

那么,政策性搬遷又涉及到哪些稅收問題呢?

一、案例

(一)案例解析

2015年6月,因政府組織實施的交通基礎設施建設的需要,光明機械廠計劃由X區X鎮整體搬遷至開發區。同年8月,光明機械廠分別向X區國稅局和Z市國稅局報送了政策性搬遷依據、搬遷規劃等相關材料。2015年9月,光明機械廠全面停產并開始向開發區搬遷,2015年12月搬遷規劃基本完成并開始逐步恢復經營,2016年度生產經營收入達到搬遷前年度生產經營收入的50%以上。

企業對搬遷事項進行單獨核算與管理,2015年度各事項如下:

1.企業被征用土地尚有凈值600萬元未攤銷,政府通過置換方式將開發區價值800萬元的50畝土地劃撥給企業,在該土地投入使用前,光明機械廠陸續投入后續支出120萬元。

解析:按照相關規定,企業搬遷中被征用的土地,采取土地置換的,換入土地的計稅成本按被征用土地的凈值,以及該換入土地投入使用前所發生的各項費用支出,為該換入土地的計稅成本,在該換入土地投入使用后,按《企業所得稅法》及其實施條例規定年限攤銷。因此,企業為換取土地投入的后續支出120萬元不能作為搬遷支出扣除,只能計入土地計稅成本按規定年限計提折舊。

2.收到政府給予的停產停業損失補償款1200萬元;企業原有的廠房被拆除,取得材料變賣收入20萬元,該廠房原值400萬,被拆除時已累計稅前扣除折舊350萬元;企業在開發區新建廠房共支出1000萬元;

解析:1200萬元補償款與取得材料變賣收入20萬元應納入政策性搬遷期間確認的收入;

該廠房原值400萬元,被拆除時已累計折舊350萬元,實際損失支出50萬元,應納入政策性搬遷期間支出扣除;

企業在開發區新建廠房共支出1000萬元不能作為搬遷支出扣除,只能計入資產按規定年限計提折舊。

3.搬遷期間,處置辦公用電腦一批,取得變賣收入6萬元,該批電腦凈值3萬元;為新廠區購置新辦公電腦一批6萬元;

解析:處置辦公用電腦取得收入6萬元應納入政策性搬遷期間確認的收入;

處置電腦凈值支出3萬元應納入政策性搬遷期間支出扣除;

為新廠區購置新辦公電腦一批6萬元不能作為搬遷支出扣除,只能計入資產按規定年限計提折舊。

4.出售庫存商品一批,取得收入30萬元(成本為20萬);

其余原材料未能售出,被搬運到新廠區,支付運輸費用1萬元;

解析:出售庫存商品一批,取得收入30萬元不屬于搬遷期間的收入,應納入企業正常經營活動所屬年度申報收入;

原材料搬運支付運輸費用1萬元應納入政策性搬遷期間支出扣除。

5.支付職工安置費用20萬,支付停工期間的職工工資及福利費180萬元;

解析:支付職工安置費用20萬,支付停工期間的職工工資及福利費180萬元應納入政策性搬遷期間支出扣除。

6.支付各類設備搬遷安裝費用15萬元,臨時存放搬遷資產發生場地費2萬元。

解析:支付各類設備搬遷安裝費用15萬元,臨時存放搬遷資產發生場地費2萬元應納入政策性搬遷期間支出扣除。

因此,該企業應確認的搬遷收入為:1200萬元(政府補償款)+20萬元(材料變賣)+6萬元(電腦處置)=1226萬元;

確認的搬遷支出為:50萬元(廠房損失)+3萬元(電腦凈值支出)+1萬元(原材料搬遷)+20萬元(職工安置費)+180萬元(職工工資及福利費)+15萬元(安裝費)+2萬元(場地費)=271萬元。

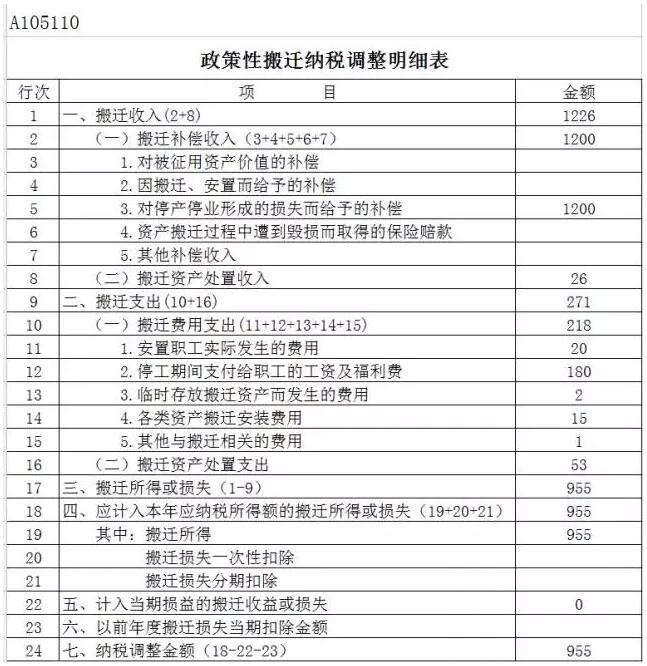

企業在搬遷期間發生的搬遷收入和搬遷支出,可以暫不計入當期應納稅所得額,而在完成搬遷的年度,對搬遷收入和支出進行匯總清算。2016年為搬遷完成年度,其匯算清繳申報表的填寫示例見下表:(單位:萬元)

(二)特別提醒

1.如何報備:按照相關規定,企業應當自搬遷開始年度,至次年5月31日前,向主管稅務機關(包括遷出地和遷入地)報送政策性搬遷依據、搬遷規劃等相關材料。逾期未報的,除特殊原因并經主管稅務機關認可外,按非政策性搬遷處理,不得執行政策性搬遷相關規定。

企業應向主管稅務機關報送的政策性搬遷依據、搬遷規劃等相關材料,包括:

(1)政府搬遷文件或公告;

(2)搬遷重置總體規劃;

(3)拆遷補償協議;

(4)資產處置計劃;

(5)其他與搬遷相關的事項。

2.如何確認搬遷完畢:按照相關規定,企業同時符合下列條件的,視為已經完成搬遷:

(1)A搬遷規劃已基本完成;

(2)B當年生產經營收入占規劃搬遷前年度生產經營收入50%以上。

(3)企業邊搬遷、邊生產的,搬遷年度應從實際開始搬遷的年度計算。

(4)企業以前年度發生尚未彌補的虧損的,凡企業由于搬遷停止生產經營無所得的,從搬遷年度次年起,至搬遷完成年度前一年度止,可作為停止生產經營活動年度,從法定虧損結轉彌補年限中減除;企業邊搬遷、邊生產的,其虧損結轉年度應連續計算。

二、企業重組

講了政策性搬遷,順帶講講企業重組。

(一)企業重組定義

是指企業在日常經營活動以外發生的法律結構或經濟結構重大改變的交易,包括企業法律形式改變、債務重組、股權收購、資產收購、合并、分立等。

(二)一般性稅務處理及特殊性稅務處理,有何區別?

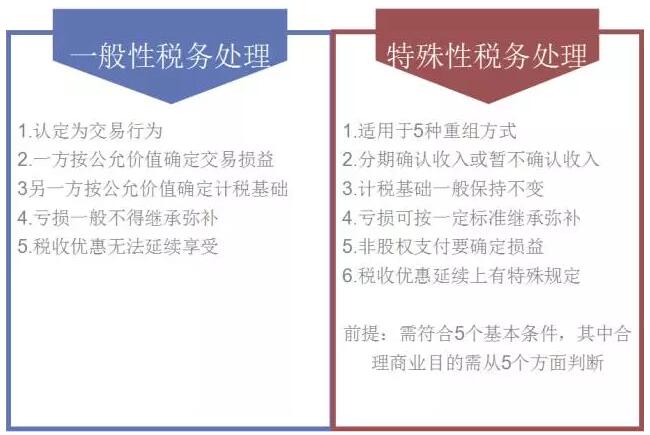

按照企業所得稅處理一般原則,企業在重組中涉及到的資產轉移行為應按規定繳納企業所得稅,但因大多數的重組中并無現金流的產生,因此按照一般原則處理企業可能沒有足夠現金流入支付稅款而影響企業重組進程,因此所得稅規定對符合一定條件的重組項目可以按照特殊性稅務處理原則,特殊性稅務處理與一般性稅務處理的區別如下:

除了特殊性稅務處理外,企業對非貨幣性資產對外投資確認的非貨幣資產轉讓所得,還可選擇在不超過5年期限內,分期均勻計入相應年度的應納稅所得額,按規定計算繳納企業所得稅。

來源:重慶涪陵國稅