一、增值稅期末留抵稅額的會計處理

兼有銷售服務、無形資產或者不動產的原增值稅一般納稅人,截止到開始試點當月月初的增值稅留抵稅額按照營業稅改征增值稅有關規定不得從銷售服務、無形資產或者不動產的銷項稅額中抵扣的,應在“應交稅費”科目下增設“增值稅留抵稅額”明細科目。

開始試點當月月初,企業應按不得從銷售服務、無形資產或者不動產的銷項稅額中抵扣的增值稅留抵稅額,借記“應交稅費——增值稅留抵稅額”科目,貸記 “應交稅費——應交增值稅(進項稅額轉出)”科目。待以后期間允許抵扣時,按允許抵扣的金額,借記 “應交稅費——應交增值稅(進項稅額)”科目,貸記“應交稅費——增值稅留抵稅額”科目。

“應交稅費——增值稅留抵稅額”科目期末余額應根據其流動性在資產負債表中的“其他流動資產”項目或“其他非流動資產”項目列示。

二、增值稅期末留抵稅額的填報

掛賬留抵稅額的填報是申報表主表填報的主要難點。具體填寫簡單介紹如下:

上期留抵稅額按規定須掛賬的納稅人是指試點實施之日前一個稅款所屬期的申報表第20 欄“期末留抵稅額”“一般貨物、勞務和應稅服務”列“本月數”大于零,且兼有營改增服務、不動產和無形資產的納稅人。即在試點實施之日前,僅按照《中華人民共和國增值稅暫行條例》(國務院令第538 號)(以下稱《增值稅暫行條例》)繳納增值稅的納稅人,截止到納入營改增試點之日前的增值稅期末留抵稅額需要進行掛賬處理。

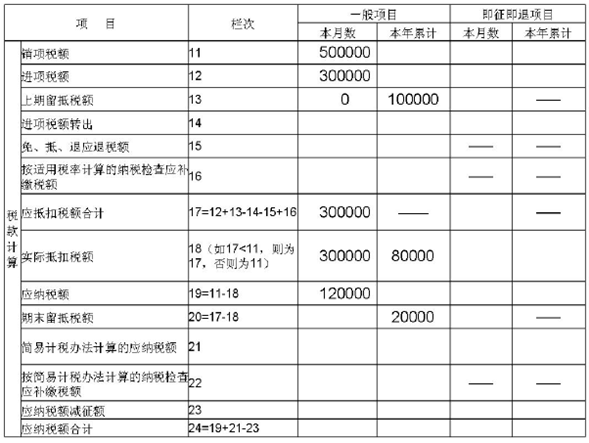

申報表主表中的第13 欄“上期留抵稅額”、第18 欄“實際抵扣稅額”、第20 欄“期末留抵稅額”的“一般項目”列“本年累計”專用于掛賬留抵稅額的填寫。

【填寫案例】

某市A 納稅人為增值稅一般納稅人,在2016 年5 月1 日前,僅按照《增值稅暫行條例》繳納增值稅,截止2016 年4 月30 日期末留抵稅額10 萬元。2016 年5 月,發生17%貨物及勞務銷項稅額20 萬元,發生11%服務、不動產和無形資產的銷項稅額30 萬元,本月發生的進項稅額為30 萬元。

2016 年5 月(稅款所屬期)申報表主表填報方法:

注:為方便舉例說明,在填寫案例中只截取了申報表的部分欄次(下同),

填寫的數據可能存在不完整的情況。

1.本月主表第13 欄“上期留抵稅額”,本欄“一般項目”列“本月數”填寫“0”;“本年累計”填寫“100000”,即將上期申報表第20 欄“期末留抵稅額”“本月數”,結轉到本欄。

2.主表第18 欄“實際抵扣稅額”“一般項目”列“本年累計”在填寫時,需要進行計算,具體步驟如下:

一步,計算出當期一般計稅方法的應納稅額。用第11欄“銷項稅額”“一般項目”列“本月數”-第18 欄“實際抵扣稅額”“一般項目”列“本月數”。計算過程:

應納稅額=銷項稅額-進項稅額=500000-300000=200000

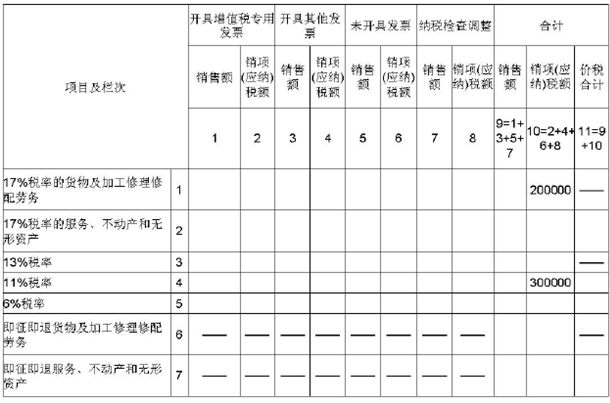

第二步:計算出當期一般貨物及勞務銷項稅額比例。要用到《附列資料(一)》中數據。

計算過程:

一般貨物及勞務銷項稅額比例=(《附列資料(一)》第10 列第1、3 行之和-第10 列第6 行)÷主表第11 欄“銷項稅額”“一般項目”列“本月數”×100%=200000÷500000×100%=40%。

第三步:計算出當期一般計稅方法的一般貨物及勞務應納稅額。計算過程:

一般計稅方法的一般貨物及勞務應納稅額=一般計稅方法的應納稅額×一般貨物及勞務銷項稅額比例=200000×40%=80000

第四步:將“貨物和勞務掛賬留抵稅額本期期初余額”

與“一般計稅方法的一般貨物及勞務應納稅額”兩個數據相比較,取二者中小的數據。80000<100000

經過上述計算,主表第18 欄“實際抵扣稅額”“一般項目”列“本年累計”應當填寫80000。

3. 主表第19 欄“應納稅額”“一般項目”列“本月數”=第11 欄“銷項稅額”“一般項目”列“本月數”-第18 欄“實際抵扣稅額”“一般項目”列“本月數”-第18 欄“實際抵扣稅額”“一般項目”列“本年累計”。

即:500000-300000-80000=120000

4.第20 欄“期末留抵稅額” “一般項目”列“本年累計”本欄“一般項目”列“本年累計”=第13 欄“上期留抵稅額”“一般項目”列“本年累計”-第18 欄“實際抵扣稅額”“一般項目”列“本年累計”。

即:100000-80000=20000。

這20000 元是期末尚未抵扣完的掛賬留抵稅額,可以結轉至下期繼續在貨物及勞務的銷項稅額中抵扣。