掃碼下載APP

及時接收最新考試資訊及

備考信息

新用戶掃碼下載

新用戶掃碼下載安卓版本:8.8.0 蘋果版本:8.8.0

開發(fā)者:北京正保會計(jì)科技有限公司

應(yīng)用涉及權(quán)限:查看權(quán)限>

APP隱私政策:查看政策>

HD版本上線:點(diǎn)擊下載>

【摘要】從我國稅收征管的實(shí)踐看,在個人所得稅的征管中,征得不如漏得逃得多,造成國家稅收大量流失。面對嚴(yán)峻的個人所得稅舞弊形勢,如何防止以及加強(qiáng)征管已成為立法部門、稅務(wù)部門和審計(jì)部門工作的重點(diǎn),同時也是理論界探討的熱點(diǎn)和難點(diǎn)。本文就個人所得稅舞弊及其審計(jì)作一探討。

【關(guān)鍵詞】個人所得稅;舞弊;審計(jì)

一、引言

個人所得稅自18世紀(jì)末產(chǎn)生以后發(fā)展得非常迅速,已成為許多國家的主體稅種,它的地位如何反映了一個稅制體系的先進(jìn)程度,在國家的宏觀經(jīng)濟(jì)管理,實(shí)現(xiàn)政府的社會、經(jīng)濟(jì)目標(biāo)過程中發(fā)揮著重要的作用。隨著市場經(jīng)濟(jì)的發(fā)展,依法治稅是依法治國在稅收領(lǐng)域的具體表現(xiàn),個人所得稅涉及經(jīng)濟(jì)和社會生活中的很多領(lǐng)域,因此個人所得稅調(diào)控是稅收調(diào)控中極其重要的部分,它應(yīng)當(dāng)尊重客觀經(jīng)濟(jì)規(guī)律的基礎(chǔ)上依法進(jìn)行,由此可以看出個人所得稅的調(diào)控受到經(jīng)濟(jì)原則和法律原則的雙重制約。隨著國家稅制的完善和征稅的日趨正規(guī)化,個人所得稅作為國家宏觀調(diào)控的一種重要手段,很多時候會因舞弊行為而被扭曲,難以發(fā)揮其應(yīng)有的作用。收入最大化是每一個經(jīng)濟(jì)主體的追求,但令納稅人痛苦的是,他們必須將其中一部分作為賦稅上繳給國家。作為納稅人總有將保留給自己的份額最大化(上繳金額最小化)的傾向,舞弊正是納稅人追求經(jīng)濟(jì)利益最大化在稅收和法律領(lǐng)域的體現(xiàn)。因此具體深入細(xì)致地研究個人所得稅,查找出其偷稅漏稅逃稅等具體舞弊形式,并對個人所得稅設(shè)定審計(jì)目標(biāo)、內(nèi)部控制測試、實(shí)質(zhì)性測試等審計(jì)程序有著重要的意義。

二、個人所得稅的舞弊表現(xiàn)

個人所得稅是指在中國境內(nèi)有住所,或者無住所而在境內(nèi)居住滿一年的個人,從中國境內(nèi)取得的所得而依法征收的一種稅。在我國由于法制不完備,由于稅率、稽查率、罰款率、征稅人違規(guī)(如接受納稅人的賄賂等)、稅收征管不力等原因?qū)е碌奶佣愊喈?dāng)普遍。由此有必要對個人所得稅的舞弊形式進(jìn)行研究探討。個人所得稅的弊端表現(xiàn)主要有以下幾種:一是納稅人以減少申報(bào)收入的方式直接逃稅。我國目前個人所得稅的征收對象主要是工薪階層,而不是高收入階層。高收入階層逃稅比較嚴(yán)重,個人所得稅的實(shí)際負(fù)擔(dān)并沒有落在高收入階層,反而由工薪階層負(fù)擔(dān),征收個人所得稅的初衷被扭曲,個人所得稅對收入的調(diào)節(jié)作用不明顯。同樣的收入水平,誠實(shí)的納稅人繳納稅款更多,而少申報(bào)的逃稅者則少繳納稅款,不符合公平原則。由此我們可以得出這樣一個結(jié)論:目前,對高收入者和高收入行業(yè)個人所得稅的監(jiān)管是非常薄弱的,并且稅務(wù)機(jī)關(guān)的查處率和處罰程度也相對較低,因此導(dǎo)致偷逃個人所得稅成為一種“有利可圖”的社會普遍選擇。二是納稅人選擇低報(bào)個人所得的方式逃稅。由于稽查率、罰款率、心理成本的影響,逃稅者選擇更易于隱蔽其收入的職業(yè),比如通過在地下經(jīng)濟(jì)中尋找工作來欺騙政府,通過利用稅法上的各種漏洞盡量避免納稅義務(wù)。三是多繳住房公積金逃稅。根據(jù)我國個人所得稅征收的相關(guān)規(guī)定,每月所繳納的住房公積金是從稅前扣除的,也就是說住房公積金是不用納稅的。而公積金管理辦法表明,職工是可以繳納補(bǔ)充公積金的。也就是說,職工可以通過增加自己的住房公積金來降低工資總額,從而達(dá)到減少應(yīng)當(dāng)交納個人所得稅的目的。四是保險(xiǎn)投資逃稅。居民在購買保險(xiǎn)時可享受三大稅收優(yōu)惠:第一企業(yè)和個人按照國家或地方政府規(guī)定的比例提取并向指定的金融機(jī)構(gòu)繳付的醫(yī)療保險(xiǎn)金,不計(jì)個人當(dāng)期的工資、薪金收入,免繳納個人所得稅。第二由于保險(xiǎn)賠款是賠償個人遭受意外不幸的損失,不屬于個人收入,免繳個人所得稅。第三按照國家或省級地方政府規(guī)定的比例繳付的醫(yī)療保險(xiǎn)金、基本養(yǎng)老保險(xiǎn)金和失業(yè)保險(xiǎn)基金存入銀行個人賬戶所取得的利息收入,也免征個人所得稅。五是個人所得稅分次申報(bào)逃稅。個人所得稅法對勞務(wù)報(bào)酬所得、稿酬所得、特許權(quán)使用費(fèi)所得、利息、股息、紅利所得、財(cái)產(chǎn)租賃所得、偶然所得和其他所得等七項(xiàng)所得,規(guī)定按次計(jì)算納稅。其費(fèi)用扣除按每次應(yīng)納稅所得額的大小,分別規(guī)定了定額和定率兩種標(biāo)準(zhǔn),如果能把一次取得的收入變?yōu)槎啻稳〉玫氖杖?就可以享受多次扣除,從而達(dá)到少繳稅收的目的。稅法規(guī)定,屬于一次收入的,以取得該項(xiàng)收入為一次,屬于同一項(xiàng)目連續(xù)性收入的,以一個月內(nèi)取得的收入為一次。如果支付間隔超過1個月,按每次收入額扣除法定費(fèi)用后計(jì)算應(yīng)納稅所得額,而間隔期不超過1個月,則合并為一次扣除法定費(fèi)用后計(jì)算應(yīng)納稅所得額 。所以納稅人在提供勞務(wù)時,合理安排納稅時間內(nèi)每月收取勞務(wù)報(bào)酬的數(shù)量,可以多次抵扣法定的定額(定率) 費(fèi)用,減少每月的應(yīng)納稅所得額,避免適用較高的稅率,使自己的凈收益增加。六是利用捐贈抵減逃稅。據(jù)相關(guān)規(guī)定,個人將所得通過中國境內(nèi)的社會團(tuán)體、國家機(jī)關(guān)向教育、其它社會公益事業(yè)以及遭受嚴(yán)重自然災(zāi)害地區(qū)、貧困地區(qū)捐贈, 其贈額不超過應(yīng)納稅所得額30 %的部分,計(jì)征時準(zhǔn)予扣除。金額未超過納稅人申報(bào)的應(yīng)納稅所得額30 %的部分,可以從其應(yīng)納稅所得額中扣除。這就是說,個人在捐贈時,必須在捐贈方式、捐贈款投向、捐贈額度上同時符合法規(guī)規(guī)定,才能使這部分捐贈款免繳個人所得稅。只要納稅人按上述規(guī)定捐贈,既可貢獻(xiàn)出自己的一份愛心,又能免繳個人所得稅。七是教育儲蓄逃稅。教育儲蓄可以享受兩大優(yōu)惠政策:第一,在國家規(guī)定對個人所得的教育儲蓄存款利息所得,免除個人所得稅(利息的20 %) ;第二,教育儲蓄作為零存整取的儲蓄,享受整存整取的優(yōu)惠利率。其最大的特點(diǎn)之一是國家規(guī)定免征利息稅,單此一項(xiàng),教育儲蓄的實(shí)得利息收益就比其他同檔次儲種高20%以上。八是把個人收入轉(zhuǎn)換成企業(yè)單位的費(fèi)用開支逃稅。把個人的應(yīng)稅所得變成了個人直接消費(fèi)來躲避個人所得納稅。采取由企業(yè)、公司提供一定服務(wù)費(fèi)用開支等方式,雖然減少了納稅人的收入,但同時也減少了納稅人的應(yīng)納稅所得。比如,由公司向納稅人提供伙食、交通以及其他方面的服務(wù)來抵頂一部分勞務(wù)報(bào)酬。對公司來說,開支并沒有增多,無損利益;對納稅人來說,這些伙食、交通等開支是納稅人的日常開支,若由納稅人用收入購買往往不能在繳納個人所得稅時扣除。

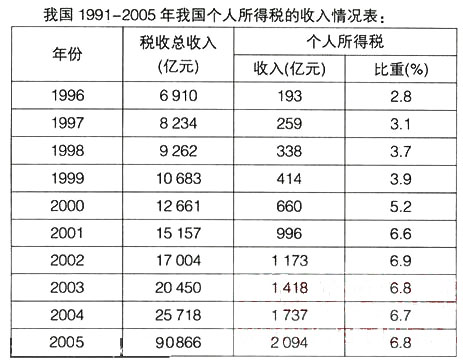

所得稅是對企業(yè)和個人,因從事勞動、經(jīng)營和投資而取得的各種所得所課征的稅種的統(tǒng)稱,或者說是以所得額為課稅對象而課征的稅種的統(tǒng)稱。我國目前的所得稅有個人所得稅、企業(yè)所得稅(包括內(nèi)資企業(yè)所得稅、外商投資企業(yè)所得稅和外國企業(yè)所得稅)兩種方式。以下表描述了我國個人所得稅的具體情況:

由以上表看出,個人所得稅是我國稅收的一個重要方面,從稅收收入增長速度看,所得稅在逐年增高,其中個人所得稅是我國近年來收入增長速度最快的稅種之一。由于我國現(xiàn)行的法律法規(guī)不完善,經(jīng)濟(jì)利益的誘惑,個人所得稅的舞弊普遍存在,我們必須對其審計(jì)進(jìn)行深入研究,才能做好防范措施。

三、個人所得稅的審計(jì)

(一)制定合理的個人所得稅審計(jì)目標(biāo),為實(shí)現(xiàn)個人所得稅審計(jì)指明方向

個人所得稅審計(jì)目標(biāo)具體包括:(1)明確個人所得稅內(nèi)容的真實(shí)性。(2)明確個人所得稅計(jì)稅依據(jù)的合規(guī)性。(3)明確個人所得稅適從稅率的合法性。(4)明確個人所得稅減、免的合理性。(5)明確個人所得稅納稅的時效性。(6)明確個人所得稅會計(jì)報(bào)表列示的恰當(dāng)性。

(二)確定科學(xué)的個人所得稅審計(jì)程序,使個人所得稅審計(jì)不偏離審計(jì)目標(biāo)并有條不紊地進(jìn)行,從而提高審計(jì)工作質(zhì)量

具體程序如下:(1)個人所得稅業(yè)務(wù)控制制度審計(jì)。(2)個人所得稅業(yè)務(wù)處理流程審計(jì)。(3)個人所得稅會計(jì)信息審計(jì)。

(三)及時對個人所得稅業(yè)務(wù)控制審計(jì),為實(shí)現(xiàn)個人所得稅審計(jì)目標(biāo)打下堅(jiān)實(shí)的基礎(chǔ)

具體包括:(1)對個人所得稅核算范圍控制進(jìn)行審計(jì)。(2)對個人所得稅設(shè)置的科目控制進(jìn)行審計(jì)。(3)對個人所得稅的征收方式控制進(jìn)行審計(jì)。

(四)重視對個人所得稅業(yè)務(wù)處理流程審計(jì),最大限度地降低審計(jì)風(fēng)險(xiǎn)

個人所得稅業(yè)務(wù)處理流程是:明細(xì)表→納稅鑒定/納稅通知→匯算清繳文件→計(jì)算稅額。具體包括:(1)獲取或編制明細(xì)表,查其內(nèi)容是否真實(shí)可靠,是否與總賬數(shù)、報(bào)表數(shù)相等。(2)了解是否按納稅鑒定或納稅通知的稅種、計(jì)稅依據(jù)、稅率來確定應(yīng)納稅內(nèi)容,減免稅的范圍和期限核實(shí)。(3)對稅務(wù)部門的匯總清繳文件進(jìn)行有效性分析,并與明細(xì)表進(jìn)行核對。(4)檢查各種個人所得稅計(jì)算的正確性。

(五)慎重地選擇個人所得稅的切入點(diǎn),確保個人所得稅審計(jì)目標(biāo)的實(shí)現(xiàn)。

對個人所得稅的審計(jì),注冊會計(jì)師應(yīng)根據(jù)被審計(jì)的個人的收入支出等確定個人所得稅的審計(jì)程序和方法。應(yīng)包括以下內(nèi)容:(1)獲取或編制個人所得稅的明細(xì)表。其目的是為了復(fù)核個人所申報(bào)的加計(jì)數(shù)是否正確。(2)對個人應(yīng)納稅所得額的審計(jì)。應(yīng)納稅所得額的大小,直接關(guān)系到交納個人所得稅的多少,應(yīng)納稅所得額計(jì)算的準(zhǔn)確與否,是個人所得稅審計(jì)的重點(diǎn)。(3)對個人所得稅的稅率適用是否正確的審計(jì)。審計(jì)納稅人是否按稅法規(guī)定的稅率,有無隱瞞所得的性質(zhì),低稅率交納個人所得稅的現(xiàn)象;有無任意擴(kuò)大減征范圍的行為;有無任意擴(kuò)大共同所得的納稅人數(shù),以減少甚至逃避納稅義務(wù)的現(xiàn)象。(4)對減免個人所得稅是否適用正確的審計(jì)。檢查是否為照顧納稅人在某些特殊情況下所規(guī)定的減免稅。(5)了解納稅人的經(jīng)營情況,查清納稅人在某一段時間內(nèi)取得收入的項(xiàng)數(shù),每項(xiàng)數(shù)額多少,總數(shù)是多少,再和納稅人申報(bào)數(shù)相比,看兩者是否一致,如果前者大于后者,則說明納稅人沒報(bào)或少報(bào)了收入數(shù)額。對于納稅人取得的收入,而支付方即代扣代繳人沒有代扣代繳稅款,則要追究代扣代繳人的責(zé)任。

四、結(jié)語

個人所得稅已經(jīng)成為我國稅收中的一個不可或缺的部分,涉及到社會生活中的很多領(lǐng)域。個人所得稅的審計(jì),是審計(jì)工作中的重要環(huán)節(jié)。由于現(xiàn)實(shí)生活中利益多元化、過分追求經(jīng)濟(jì)利益、制度不夠健全,也由于一些人心理需求脫離社會現(xiàn)實(shí)、盲目的拜金主義和強(qiáng)烈的個人利己思想,導(dǎo)致價(jià)值觀扭曲,善惡是非顛倒,社會責(zé)任感喪失,不擇手段追求經(jīng)濟(jì)利益;加之一些地方管理松懈、監(jiān)督乏力、打擊不力,使得一些違法犯紀(jì)的偷漏個人所得稅的舞弊行為日新月異,越演越烈,使得個人所得稅的審計(jì)存在著較大的風(fēng)險(xiǎn),所以認(rèn)真、科學(xué)、有效地進(jìn)行個人所得稅審計(jì),有著重大的意義。

【參考文獻(xiàn)】

[1] 數(shù)據(jù)來源:《國際稅訊》. 1997,(4).

[2] 數(shù)據(jù)來源: 1991 -1998年數(shù)據(jù)來自《中國稅務(wù)年鑒》[M].1999年和2000年數(shù)據(jù)來自《中國財(cái)政年鑒》[M]和國家稅務(wù)總局《稅務(wù)快報(bào)》[N].

[3] 引自:中國稅務(wù)報(bào)[N].2002-1-7.

[4] 廖涵,王平.地下經(jīng)濟(jì)——成因及條件分析[J].中南財(cái)經(jīng)大學(xué)學(xué)報(bào),1993,(3).

[5] 梁朋.稅收流失經(jīng)濟(jì)分析[M].北京:中國人民大學(xué)出版社,2000.

[6] 朱為群.稅法學(xué)[M].上海:立信會計(jì)出版社,2001.

[7] 石彥方.怎樣查賬與調(diào)賬[M].北京:經(jīng)濟(jì)科學(xué)出版社,2003.

[8] 書新.會計(jì)查賬方法與案例分析[M].北京:中國物價(jià)出版社,2004.

[9] 吳佩江.稅法教程[M].杭州:浙江大學(xué)出版社,2004.

[10] 秦榮生,盧春泉. 審計(jì)學(xué)[M].第四版.中國人民大學(xué)出版社,2004.

新用戶掃碼下載

新用戶掃碼下載安卓版本:8.8.0 蘋果版本:8.8.0

開發(fā)者:北京正保會計(jì)科技有限公司

應(yīng)用涉及權(quán)限:查看權(quán)限>

APP隱私政策:查看政策>

HD版本上線:點(diǎn)擊下載>

官方公眾號

微信掃一掃

官方視頻號

微信掃一掃

官方抖音號

抖音掃一掃

Copyright © 2000 - www.electedteal.com All Rights Reserved. 北京正保會計(jì)科技有限公司 版權(quán)所有

京B2-20200959 京ICP備20012371號-7 出版物經(jīng)營許可證 ![]() 京公網(wǎng)安備 11010802044457號

京公網(wǎng)安備 11010802044457號

套餐D大額券

¥

去使用 主站蜘蛛池模板: 国产一区精品在线 | 国产专区一区二区 | 91黄色在线 | 狼人综合视频 | 尤物视频黄 | 天堂中文在线网 | 久久99精品久久久久久按摩秒播 | 夜夜骑首页 | 亚洲国产精品麻豆 | 国产精品久久久影院 | 精品一区二区三区国产 | 久久久久久一区 | 国产一级片网站 | 亚洲国产精品自拍 | 激情五月婷婷综合 | 中国一级毛片 | 欧美日韩a| 国产精品第85页 | 肉色欧美久久久久久久免费看 | 女人一区二区三区 | 三级福利视频 | 成人免费观看黄a大片夜月 日韩亚洲欧美一区 | 日韩在线黄| 欧美一区二区三区在线播放 | www.69国产| 色婷婷亚洲精品 | 精品欧美一区二区三区 | 欧美国产日韩一区二区三区 | 麻豆乱码国产一区二区三区 | 久久国产精品久久久 | 亚洲国产精品成人va在线观看 | 中文字幕在线一区 | 精品国产乱码久久久 | 亚洲一区二区三区在线播放 | 日韩久久一级 | 亚洲区视频在线 | 国产一区二区三区日韩 | 日本一区二区三区在线观看视频 | 一区二区三区久久久 | 看亚洲a级一级毛片 | 亚洲一区二区国产 |