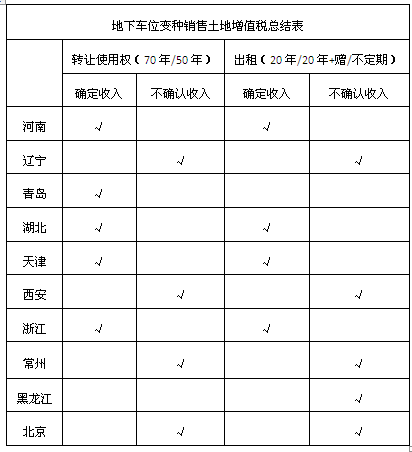

地下車位土地增值稅處理總結表

正保會計網校稅務網校小編為大家搜集權威專家李利威老師“地下車位土地增值稅處理總結表”,為大家做實務操作中解惑之用。

地下車位

1、北京的規定(京地稅地[2003]73號)

2、黑龍江的規定(黑地稅函〔2010〕33號)

2、南京的規定(南京市地方稅務局土地增值稅征管和政策問題解答)

3、遼寧的規定(遼地稅函[2009]188號)

4、黃山的規定(黃山市地方稅務局土地增值稅清算業務有關問題釋義)

5、青島的規定(青地稅函[2009]47號)

6、湖北的規定(鄂地稅發[2008]207號)(鄂地稅發[2008]211號)

7、河南的規定(豫地稅函〔2010〕202號)

8、寧波的規定(甬地稅二[2010]106號)(甬地稅二[2010]106號)

9、江蘇的規定(蘇地稅規[2012]1號)

10、常州的規定(常地稅一便函〔2013〕2號)

11、天津的規定(津地稅地[2011]24號)

12、西安的規定(西地稅發[2010]235號)

13、安徽的規定(安徽省地方稅務局公告2012年第2號)

14、新疆的規定(新地稅函〔2010〕192號)

15、浙江的規定(浙江省地方稅務局關于土地增值稅若干政策問題的解答)

16、大連的規定(大地稅函[2008]188號)

17、常州的規定(常地稅一便函〔2012〕5號)(常地稅一便函〔2013〕2號)(常州市地稅局法規處土地增值稅清算政策解讀)

18、河南的規定(豫地稅發[2005]第16號)

1、北京的規定(京地稅地[2003]73號)

五、關于對有些房地產項目以租賃形式取得收入,是否作為房地產轉讓取得的收入問題。

根據中華人民共和國城市房地產管理法有關規定,房屋租賃,是指房屋所有權人作為出租人將其房屋出租給承租人使用,由承租人向出租人支付租金的行為。

出租房地產雖然取得了收入,但沒有發生房地產產權的轉讓,根據土地增值稅政策規定,不屬于土地增值稅征稅范圍。

京地稅地[2003]73號:北京市地稅局《關于明確土地增值稅征收管理若干問題的通知》發文時間: 2003-2-9

2、黑龍江的規定(黑地稅函〔2010〕33號)

四、關于停車位收入征收土地增值稅問題房地產開發企業出租停車位,所有權未發生轉移的,不應征收土地增值稅;所有權發生轉移的,應視同銷售不動產,按照有關規定征收土地增值稅。

黑地稅函〔2010〕33號:黑龍江省地方稅務局關于土地增值稅清算工作有關業務問題的通知 頒布時間:2010-5-19 2、南京的規定(南京市地方稅務局土地增值稅征管和政策問題解答)

7、房地產開發企業把作為公共配套的地下室,賣給業主當車位,但沒有產權,有的開的是銷售不動產,有的開的是租賃業發票,是不是不計入銷售收入?

答:房地產開發項目公共配套的地下室建筑面積已分攤到所在項目的業主所購房屋的建筑面積中,在轉讓時,無論房地產開發企業如何處理,都應當作為轉讓收入一并計算土地增值稅。房地產開發項目的公共配套的地下室成本如單獨核算,其建筑面積沒有分攤進所在項目的業主所購房屋中,在轉讓時業主無法取得產權的,是否應當繳納土地增值稅,應視具體情況處理。

南京市地方稅務局土地增值稅征和政策問題解答 發布日期:2010-05-28

3、遼寧的規定(遼地稅函[2009]188號)

一、關于出租地下停車位問題對房地產開發企業長期出租地下停車位、一次性收取的租金相當于停車位銷售價值的,視同銷售,征收土地增值稅。

遼地稅函[2009]188號:遼寧省地方稅務局轉發國家稅務總局關于印發《土地增值稅清算管理規程》的通知 發文日期:2009-08-11

五、關于地下停車位等取得收入和清算扣除問題轉讓有產權地下停車位取得的收入,計入土地增值稅收入,地方稅務機關允許其成本費用按照對應配比原則在土地增值稅清算中扣除。

無產權地下停車位取得的收入,不計入土地增值稅收入,其成本費用地方稅務機關在土地增值稅清算中不允許扣除。其他無產權的建筑物等比照執行。

《遼寧省地方稅務局轉發國家稅務總局關于印發<</SPAN>土地增值稅清算管理規程>的通知》(遼地稅函[2009]188號)第一條停止執行。

遼地稅函[2012]92號:遼寧省地方稅務局關于明確土地增值稅清算有關問題的通知 發文日期: 2012.4.10

4、黃山的規定(黃山市地方稅務局土地增值稅清算業務有關問題釋義)

十三、房地產開發企業將車庫或者停車位轉讓,其收入是否計入房地產轉讓收入?

根據房地產相關法律、法規等有關規定,開發項目建筑區劃內,規劃用于停放汽車的車位、車庫的歸屬,由當事人通過出售、附贈或者出租等方式約定。據此,凡房地產開發企業與購房人簽訂銷售合同,約定將上述車庫、車位的所有權出售給購房人的,取得的收入并入非普通住房轉讓收入;附贈的車庫、車位因未取得轉讓收入,按出售的開發產品計算銷售收入。

利用地下基礎設施形成的停車場所,房地產開發企業與購房人簽訂合同,將停車場所法律法規規定期限內的使用權轉移給購房人的,向購房人取得的收入視同房地產轉讓收入,并入非普通住房轉讓收入;利用地下基礎設施形成的停車場所,作為公共配套設施計入扣除,房地產開發企業與購房人簽訂車庫、車位一定期限租賃使用權合同,其取得的租賃收入,不計入房地產轉讓收入。

黃山市地方稅務局土地增值稅清算業務有關問題釋義

5、青島的規定(青地稅函[2009]47號)

十二、房地產開發企業將車庫或者停車位轉讓,其收入是否計入房地產轉讓收入?

答:根據房地產相關法律、法規等有關規定,開發項目建筑區劃內,規劃用于停放汽車的車位、車庫的歸屬,由當事人通過出售、附贈或者出租等方式約定。據此,凡房地產開發企業與購房人簽訂銷售合同,約定將上述車庫、車位的所有權出售給購房人的,取得的收入并入非普通住房轉讓收入;附贈的車庫、車位因未取得轉讓收入,按出售開發產品計算銷售收入。

利用地下基礎設施形成的停車場所,房地產開發企業與購房人簽訂合同,將停車場所法律法規規定期限內的使用權轉移給購房人的,向購房人取得的收入視同房地產轉讓收入,并入非普通住房轉讓收入;利用地下基礎設施形成的停車場所,作為公共配套設施計入扣除,房地產開發企業與購房人簽訂車庫、車位一定期限租賃使用權合同,其取得的租賃收入,不計入房地產轉讓收入。

青地稅函[2009]47號:青島市地方稅務局關于印發《房地產開發項目土地增值稅清算有關業務問題問答》的通知 發文時間:2009-4-17

一、關于房地產開發企業(以下簡稱“開發企業”)轉讓房地產的收入確認時間按照國家稅務總局的有關規定,開發企業轉讓房地產,其收入確認時間是指:(一)所銷售的房地產,已收訖全部價款或者取得索取全部價款的憑據;(二)對視同銷售的房地產,其房地產的所有權發生轉移;(三)國家稅務總局的其他規定。

開發企業轉讓房地產,無論其是否與受讓方辦理了房地產權屬證書轉移或變更登記手續,只要有合同、收據、發票、判決書、裁定書等證據,其轉讓行為實質發生、取得了相應的經濟利益,并且受讓方享有占有、使用、收益或處分該房地產的權利,稅務機關應當視其為所有權轉移。

青地稅函[2013]44號:青島市地方稅務局關于印發《房地產開發項目土地增值稅清算業務指引》的通知 發文日期:2013.3.25

二、關于轉讓車位、車庫等配套設施取得的收入根據《中華人民共和國土地增值稅暫行條例實施細則》(財法[1995]6號)第四條的規定,開發企業與業主簽訂銷售合同,將房地產開發項目(以下簡稱“開發項目”)中的車位、車庫等配套設施銷售給業主取得的收入,稅務機關應要求其當并入房地產轉讓收入計算土地增值稅。

開發項目中既包括普通住宅又包括非普通住宅的,開發企業出售上述車位、車庫、儲藏室取得的收入,可分別按照普通住宅和非普通住宅的可售建筑面積占總可售建筑面積的比例進行分割后,對應計入普通住宅和非普通住宅的轉讓收入計算土地增值稅。

可售建筑面積,是指開發企業向縣級以上人民政府房產管理部門辦理登記可供銷售的商品房的建筑面積。

青地稅函[2013]44號:青島市地方稅務局關于印發《房地產開發項目土地增值稅清算業務指引》的通知 發文日期:2013.3.25

6、湖北的規定(鄂地稅發[2008]207號)(鄂地稅發[2008]211號)

第十七條 對公共配套設施費扣除范圍的確定。對清算項目中必須建造的,但不能轉讓的非營利性的社會公共事業設施所發生的支出,如居委會(或社區)和派出所用房、會所、停車場(庫)、物業管理場所、變電站、熱力站、水廠、文體場館、學校、幼兒園、托兒所、醫院、郵電通訊、公共廁所等公共設施,由于各項開發項目配套設施情況不同,必須先確定允許扣除的配套設施面積后再計算分攤。對公共設施的扣除,在進行土地增值稅清算時,按以下原則處理:……

(四)對于停車場(車庫),僅轉讓使用權或出租使用期限與建造商品房同等期限的,應按規定計算收入,并準予扣除合理計算分攤的相關成本、費用;……

鄂地稅發[2008]207號:湖北省地方稅務局關于印發《湖北省房地產開發企業土地增值稅清算管理辦法》的通知 發文日期:2008-09-12

七、關于地下人防設施清算處理問題對于房地產公司在開發產品中按政府規定建造的地下人防設施,其成本、費用可以扣除。對加以利用的地下人防設施,在扣除成本、費用的同時,對其取得的收入也應納入核算增值額。

鄂地稅發[2008]211號:湖北省地方稅務局關于房地產開發企業土地增值稅清算工作若干政策問題的通知 發文日期:2008-09-28

7、河南的規定(豫地稅函〔2010〕202號)

五、關于地下室、車庫的歸屬問題。

房地產開發企業對購房者隨房屋一并購買的地下室、車庫,在征收土地增值稅時,為了簡化計算,銷售房屋為普通標準住宅的,地下室、車庫按照普通標準住宅確定;銷售房屋為非普通標準住宅或其他房地產項目的,地下室、車庫按照非普通標準住宅或其他房地產項目確定。

房地產開發企業對購買者未購買房屋但單獨購買了地下室、車庫、閣樓的,按照其他房地產項目征收土地增值稅。

豫地稅函〔2010〕202號:河南省地方稅務局轉發關于土地增值稅清算有關問題的通知發文日期:2010年6月24日

8、寧波的規定(甬地稅二[2010]106號)(甬地稅二[2010]106號)

九、車位、車庫、車棚成本的核算問題車位、車庫、車棚成本的核算,暫按照以下原則處理:1、對有產權且能夠轉讓的車位、車庫等,其核算按照本文第七條清算類型第三類計算;2、對沒有產權或不能轉讓的車位、車庫、車棚等,其核算跟隨主體建筑走,但不并入房屋面積。

……

七、清算時房地產類型的分類計算問題對房地產清算項目暫按以下四種房地產類型分別計算增值額和增值率:第一類:普通住宅。

第二類:除低層住宅、普通住宅外的其它住宅。

第三類:除單體別墅外的低層住宅、辦公用房、商業用房、車庫、車位等。

第四類:單體別墅。

注:1、“普通住宅”的認定:市區按照甬政辦發[2005]104號文公布的標準執行,其它各地按照當地政府公布的標準實施。

2、低層住宅指按照國家建設部建標[1999]76號規定,有天有地、一般為一層至三層的住宅(但不限于三層)。

甬地稅二[2010]106號:寧波市地方稅務局關于寧波市土地增值稅清算若干政策問題的補充通知 發文時間: 2010-6-4

八、地下車位共用面積的分攤問題為便于掌握和計算,地下車位共用面積應與其它共用面積一起合并分攤到整個清算項目的可售面積中。

甬地稅二[2010]106號:寧波市地方稅務局關于寧波市土地增值稅清算若干政策問題的補充通知 發文時間: 2010-6-4

9、江蘇的規定(蘇地稅規[2012]1號)

(二)公共配套設施成本費用的扣除房地產開發企業建造的各項公共配套設施,建成后移交給全體業主或無償移交給政府、公共事業單位用于非營利性社會公共事業的,準予扣除相關成本、費用;未移交的,不得扣除相關成本、費用。項目規劃范圍之外的,其開發成本、費用一律不予扣除。人防工程的使用權和收益權未無償移交給全體業主的,其相關成本、費用不予扣除。

(解讀:人防工程的使用權和收益權無償移交給全體業主的證明材料,應當包括房地產企業在當地主要媒體上的移交公告。)

蘇地稅規[2012]1號:江蘇省地方稅務局關于土地增值稅有關業務問題的公告 發文日期:2012年8月20日

二、車庫(位)

1、問:車庫(位)在計算土地增值稅時如何確認收入和成本、費用?

答:就我們目前了解的情況,車庫(位)存在三種情形:一是,利用地下人防設施作為車庫(位)的,產權是不明確的,因不涉及轉讓,不屬于土地增值稅的征收范圍,不確認相關收入,也不能扣除相關的成本、費用。地下人防設施的面積以人防部門實地標注的面積為準,相關的成本、費用可參照人防定額站確定的標準。同時,因無法建造地下人防而繳納的易地建設費在計算土地增值稅時也不能予以扣除。

(理由如下:第一,按照人防法的規定,新建房必須按規定配建地下人防設施,平時由投資者使用管理,收益歸投資者所有。這是房開企業的法定義務;第二,發改委對房地產開發項目的立項批文中不包括地下人防設施的內容,建造地下人防的面積及相關標準等另有立項批文予以明確;第三,單建的人防工程不征收土地增值稅,配建的地下人防同樣不屬于土地增值稅的征收范圍。目前,各地對地下人防的成本、費用都是予以扣除的,而對房開企業以長期租賃形式取得的收益是否確認收入存在不同的看法,現全省統一將人防拿出來可能需要一定的緩沖期,請各地做好解釋工作,盡快實現。)

二是,作為公共配套設施使用的車庫(位),按規定是不得轉讓的。若建成后移交給物業公司管理的,其收入已含在房價中,準予扣除相關的成本、費用。若房開企業建成后未移交給物業管理,而是以自身名義出租給業主使用的,無論租賃期為多少年,不確認相關收入,不扣除相關成本、費用。

三是,兩證齊全、可有償轉讓的車庫(位),包括地上單獨建造的車庫和部分地下車庫(位)。清算時,按已轉讓部分確認收入,并扣除相應的成本、費用。

江蘇省土地增值稅政策口徑解答(三)

3、問:地下人防的成本確認,外省(市)是怎么操作的?

答:上期口徑解答明確全省統一對利用地下人防設施作為車庫(位)的,不確認相關收入,也不能扣除相關的成本、費用。同時明確不能扣除易地建設費。為慎重起見,日前請示了總局,得到的答復是對無法按規定將建成的人防設施移交給人防部門的,不能扣除相關成本、費用。經了解,北京市統一明確了建成后地下人防設施的移交規定,房開企業按規定移交的予以扣除相關成本,不移交的不扣除。廣東、山東兩省對此暫未作出明確規定。

就目前了解的情況,我省尚無統一的人防移交規定,現對利用地下人防設施作為車庫(位)的規定,暫作如下規定:一是允許扣除易地建設費。二是對已有相關移交規定的地級市,若房開企業將建成后的人防設施按規定移交給人防部門的,按照國稅發[2006]187號的規定允許扣除相關的成本、費用;無相關移交規定的地級市,因地下人防設施始終由房開企業使用、收益,不屬于轉讓,也不符合第四條第三條無償移交給政府、公用事業單位用于非營業性社會公共事業的規定,不扣除相關成本和費用。

江蘇省土地增值稅政策口徑解答(四)

10、常州的規定(常地稅一便函〔2013〕2號)

4、無產權車庫(車位)清算后銷售確認問題房產企業通過與業主簽訂轉讓無產權車庫(車位)永久使用權、無固定期限或與房屋同期限讓渡使用權等形式的轉讓協議,一次性收取固定年限使用費,其實質并未發生房屋所有權的轉移。除原已開具銷售不動產發票作收入處理情形外,該收入不屬于土地增值稅征收范圍,不計入清算后繼續銷售收入,也不計入銷售面積扣除成本費用。

……

常地稅一便函〔2013〕2號:常州市地方稅務局關于土地增值稅若干征稅問題的處理意見(二)頒布日期:2013年08月12日

11、天津的規定(津地稅地[2011]24號)

四、關于地下車庫收入與成本歸集的問題實際操作中,房地產開發企業建造的地下車庫,可視其具體情況按以下方法確定:(一)有產權且對外銷售的車庫,其收入應并入房地產銷售收入,相應的車庫開發成本應準予扣除。

(二)轉讓車庫使用權年限與所購房屋一致的,或者永久轉讓使用權的,可視同銷售,應歸集相應的收入和成本。

以上情況之外的其它形式,產生的收入與建造成本均不予以歸集。

津地稅地[2011]24號:天津市地方稅務局關于明確土地增值稅清算若干問題的通知發文日期:2011年9月14日

12、西安的規定(西地稅發[2010]235號)

十七、車位、車庫、車棚成本的核算問題車位、車庫、車棚成本的核算,暫按照以下原則處理:1、對有產權且能夠轉讓的車位、車庫等,其核算作為轉讓不動產同其他不動產一樣計算土地增值稅;2、對沒有產權或不能轉讓的車位、車庫、車棚等,其取得的使用權租金收入不作為轉讓房地產收入,其分攤的成本、費用、稅金等不允許作為扣除項目進行扣除。

西地稅發[2010]235號:關于明確土地增值稅若干政策問題的通知 發文日期:2010-11-11

13、安徽的規定(安徽省地方稅務局公告2012年第2號)

八、納稅人在銷售房地產的同時向買受方附贈地下車庫(車位),凡在售房合同中明確且直接在發票上注明附贈的,該地下車庫(車位)相關的成本、費用等在計征土地增值稅時允許按規定計算扣除。

安徽省地方稅務局公告2012年第2號:關于若干稅收政策問題的公告 發文日期:2012-11-22

14、新疆的規定(新地稅函〔2010〕192號)

你局《關于土地增值稅有關問題的請示》(石地稅發〔2010〕41號)收悉。經研究并請示國家稅務總局,現答復如下:地下人防設施、地下建筑等,屬于地上建筑物的范疇,因此,對其銷售轉讓的,應按規定征收土地增值稅。

新地稅函〔2010〕192號:新疆維吾爾自治區地方稅務局關于轉讓人防設施地下建筑征收土地增值稅問題的批復 發文日期:2010年5月25日

15、浙江的規定(浙江省地方稅務局關于土地增值稅若干政策問題的解答)

問題一:房地產開發項目中轉讓使用權的車庫(車位)是否征收土地增值稅?

答:根據《土地增值稅暫行條例》第二條及《土地增值稅暫行條例實施細則》第二條規定:以出售或者其他方式有償轉讓房地產并取得收入的行為,應按規定繳納土地增值稅。

因此對房地產開發項目中配套的車庫(車位),如轉讓使用權或提供車庫(車位)長期使用權且使用年限和房地產的使用年限相同的,其取得的收入應并計房地產開發銷售收入,并準予扣除合理計算分攤的相關成本、費用,按規定計算征收土地增值稅。

浙江省地方稅務局關于土地增值稅若干政策問題的解答發文日期:2011年

16、大連的規定(大地稅函[2008]188號)

土地增值稅扣除項目中的公共配套設施,是指根據政府或政府相關部門的要求,房地產開發項目中必須建造且無償轉讓給相關單位或業主使用的、非營利性的公共事業設施。非營利性的公共事業設施主要是指:物業管理用房、人防設施、變電站、熱力站、水廠、居委會、派出所、托兒所、幼兒園、學校、醫院、郵電通訊、公共廁所、無償供全體業主使用的車位、車庫、會所等房產。

納稅人開發的,無償供物業管理等部門使用的經營用房產、設施,如全體業主實際享有占有、使用、收益或處分該房產、設施權利的,允許計入公共配套設施;如房地產開發企業或物業管理部門實際享有占有、使用、收益或處分該房產、設施權利的,不允許計入公共配套設施,且在對整個項目進行土地增值稅清算時,亦不得列入清算范圍,其分攤的土地成本、各項開發成本、費用、稅金等,不得在清算時扣除。

大地稅函[2008]188號:遼寧省大連市地方稅務局關于進一步加強土地增值稅清算工作的通知 發文日期:2008-10-27

17、常州的規定(常地稅一便函〔2012〕5號)(常地稅一便函〔2013〕2號)(常州市地稅局法規處土地增值稅清算政策解讀)

1、關于土地增值稅清算時不能辦理產權登記的房產的處理房地產開發企業在開發項目中建造的不能辦理產權登記的房產,在計算土地增值稅時按以下原則處理:(1)建成后無償移交全體業主的,其成本、費用可以扣除;(2)建成后無償移交給政府、公用事業單位用于非營利性社會公共事業的,其成本、費用可以扣除;(3)建成后有償轉讓其使用權、但不轉讓所有權的,不屬于土地增值稅征稅范圍,其收入不計入土地增值稅應稅收入,其相關成本、費用也不得計入扣除項目金額。

……

5、在計算土地增值稅時,地下建筑物成本如何處理?

地下建筑可作為物業管理用房、儲藏室和車庫等用途,從計算土地增值稅的角度,地下建筑物可劃分為四類:一類是未經許可建設的地下建筑,二類是作為公共配套設施(包括可扣除的人防設施)的地下建筑,三類是可售地下建筑,四類是許可建設但不屬于公共配套設施且無法辦理產權證(銷售、預售許可證)的地下建筑。

對未經許可建設地下建筑,在計算土地增值稅時,不作為扣除項目金額。

對作為公共配套設施(包括可扣除的人防設施)的地下建筑,按規定予以扣除。

對可售地下建筑面積, 按照已售面積配比扣除。

對于許可建設但不屬于公共配套設施且無法辦理產權證(銷售、預售許可證)的地下建筑,房產企業一般通過與業主簽訂轉讓永久使用權、無固定期限或與房屋同期限讓渡使用權等形式的轉讓協議,一次性收取固定年限使用費,其實質并未發生房屋所有權的轉移。土地增值稅只對轉讓的房地產征收土地增值稅,不轉讓的不征稅,因此其收入不屬于土地增值稅征收范圍,相應的成本也不予扣除。

計算其成本時,分兩步確認地下建筑成本:第一步計算各類型地下建筑物成本,考慮到我市地下人防、地下車庫均可以辦理國有土地使用權證書,因此在計算土地增值稅時,應按照占地面積法或者總建筑面積法分攤取得土地使用權所支付的金額,土地征用及拆遷補償費也按照土地成本的分攤方法計算。對于其他房地產開發成本,如果納稅人在會計核算時,能夠直接準確歸集的,按照直接歸集的成本確定;對于未能直接歸集開發成本的,則應當按照地下建筑物面積占該項目總建筑面積比例計算分攤開發成本。

第二步加上應分攤的可扣除公共配套設施成本,按照各地下建筑物面積占該項目剔除可扣除公共配套設施面積后的總建筑面積比例計算各類型地下建筑物應分攤的公共配套設施費。

常地稅一便函〔2012〕5號:關于土地增值稅若干征稅問題的處理意見發文日期:2012-10-1

八、公共配套設施費1、人防工程問題常政發〔2007〕136號規定“新建民用建筑依法按規定比例修建的防空地下室(以下統稱依法配建的人防工程)的所有權屬于國家。履行人防法定義務以外建設的具有防空功能的地下民用建筑(達到人防工程戰術技術要求的最低標準)的所有權屬于投資者。”“國家投資建設的人防工程和依法配建的人防工程,由人防主管部門負責申辦房地產登記;履行人防法定義務以外由社會投資者出資建設的具有防空功能的地下民用建筑,無論是單建式還是結建式,由投資者負責房地產登記。”房地產企業依法配建的人防工程移交人防主管部門的,其成本費用可以扣除。經咨詢民防局,依法配建的人防工程應具備以下資料:(1)人防工程建設許可文件;(2)標注人防面積的地下室總平圖;(3)人防工程的測繪報告;(4)竣工驗收證明書;(5)人防工程交接登記表。

房地產企業在繳納人防工程易地建設費后取得依法配建人防工程所有權的,在有償轉讓計算收入時扣除相應的成本、費用。

常地稅一便函〔2013〕2號:常州市地方稅務局關于土地增值稅若干征稅問題的處理意見(二)頒布日期:2013年08月12日

6、問:車庫(位)在計算土地增值稅時如何確認收入和成本、費用?

答:就我們目前了解的情況,車庫(位)存在三種情形:一是,利用地下人防設施作為車庫(位)的,經省局請示總局答復如下,對無法按規定將建成的人防設施移交給人防部門的,不能扣除相關的成本、費用。因此,省局對我省利用地下人防設施作為車庫(位)暫作如下規定:對已有相關移交規定的地級市,若房開企業將建成后的人防設施按規定移交給人防部門的,按照國稅發[2006]187號的規定允許扣除相關的成本、費用;無相關移交規定的地級市,因地下人防設施始終由房開企業使用、收益,不屬于轉讓,也不符合第四條第三條無償移交給政府、公用事業單位用于非營業性社會公共事業的規定,不扣除相關成本和費用。

二是,作為公共配套設施使用的車庫(位),按規定是不得轉讓的。若建成后移交給物業公司管理的,其收入已含在房價中,準予扣除相關的成本、費用。若房開企業建成后未移交給物業管理,而是以自身名義出租給業主使用的,無論租賃期為多少年,不確認相關收入,不扣除相關成本、費用。

三是,兩證齊全、可有償轉讓的車庫(位),包括地上單獨建造的車庫和部分地下車庫(位)。清算時,按已轉讓部分確認收入,并扣除相應的成本、費用。

常州市地稅局法規處土地增值稅清算政策解讀 發文日期::2010-10-28

18、河南的規定(豫地稅發[2005]第16號)

第四條 銷售不動產,是指有償轉讓不動產所有權的行為。

不動產,是指不能移動,移動后會引起性質、形狀改變的財產。

銷售不動產包括:銷售建筑物或構筑物、銷售其他土地附著物。

銷售建筑物或構筑物,是指有償轉讓建筑物或構筑物的所有權的行為。以轉讓有限產權或永久使用權方式銷售建筑物視同銷售建筑物。

豫地稅發[2005]第16號:河南省地方稅務局關于印發《河南省地方稅務局銷售不動產營業稅管理辦法》的通知 頒布時間:2005-2-26

新用戶掃碼下載

新用戶掃碼下載

新用戶掃碼下載

新用戶掃碼下載