編者按:

最近兩個月來全球資本市場風云變幻、極為動蕩。從5月10日的高點至6月16日,在不到40天內,以美元計價的MSCI新興市場、巴西、印度、埃及和土耳其分別下跌了20%、26%、25%、23%和36%.有的投資者擔心美聯儲的加息將成為壓倒駱駝的最后一根稻草,從此拉開全球熊市的序幕。我們認為目前的市場下跌是典型的“期中調整”,而不是熊市的開始。做出這個判斷的主要依據是全球經濟增長和通脹局面仍然良好。目前的市場下跌基本上是由于流動性緊縮過程中風險溢價提高所致,而不是經濟衰退誘發的熊市。

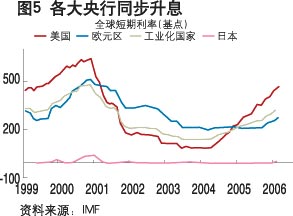

一、全球流動性收緊

六月以來,伯南克的講話在資本市場上翻手為云、覆手為雨。當伯南克在6月5日表示了對通脹的擔憂之后,市場對聯儲在6月底加息的預期迅速從之前的30%上升到80%,全球股市和期貨市場出現恐慌下跌。然后伯南克在6月15日表示通脹預期有所緩解,于是從美國到香港的股市隨之反彈。可見當美聯儲加息快到尾聲的時候,市場對經濟前景和央行政策有多么敏感。

聯儲加息實為強弩之末

市場普遍認為目前聯儲已經失去方向,6月底升息與否完全取決于5月份通脹數據。當6月15日報出5月核心CPI數據以后,媒體認為下一步升息已經是鐵板釘釘。事實上情況并不如此簡單。CPI是宏觀經濟的滯后指標,而非先行指標。如果聯儲每次都是等到通脹見頂回落后才結束加息周期,那么聯儲一定會升息過度。從圖2可以看出,前三次聯儲結束升息周期(1989年2月,1995年2月和2000年5月),均出現在通脹到頂之前,而不是通脹見頂之后。如果6月底聯儲加息的話,那可能更是因為迫于市場預期的壓力,而不完全是出于對通脹的擔憂。不論6月29日升息與否,聯儲升息已經是強弩之末。事實上期貨市場已經開始預期聯儲在2007年初開始減息。

日本的流動性迅速下降

日本央行在3月9日宣布結束2002年以來執行的“數量放松”,重新將貨幣政策的工具從數量工具(貨幣供應量)轉為價格工具(利率)。雖然BoJ還沒有正式開始升息,但是隨著超額儲備的迅速下降,以調期利率為代表的市場利率已經開始迅速躥升,從過去三年的平均千分之一上升到五月份的千分之五。借入日元的套利交易雖然仍然有利可圖,但是利潤空間已經大為減少。

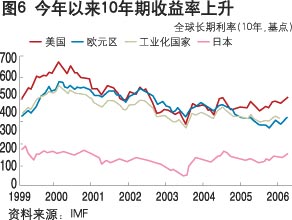

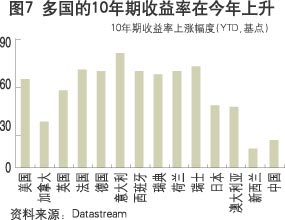

長期利率上漲主要是由于實際利率,而不是通脹預期

美聯儲自從2004年開始加息以來,已經連續升息12次、共300基點。歐元區目前也保持著每季度25基點的升息步伐。自今年初開始,格林斯潘抱怨的“利率迷題”終于了結,各國的長期利率開始上升。 比如從年初至6月8日,10年期收益率在美國上升61基點、在法國上升69基點、在德國上升67基點、在英國上升54基點、在日本上升43基點。中國10年期收益率上升幅度相對較小,至今上升19基點。

值得關注的是這一輪的收益率上漲的主要動力并非通脹預期,而是由于實際利率的推動。比如從年初至6月8日,美國10年期名義收益率上升中的67%是由實際利率的上升導致的。該比例在法國是73%、在英國是67%、在日本是50%.

以美國為例,用10年期國庫券與TIPS之間的息差衡量的通脹預期在過去的18個月一直徘徊在2.5%左右。但是以TIPS收益率衡量的實際收益率卻從2005年初的1.5%一路上升至目前的2.5%.伯南克在6月15日的講話也表示,以收益率衡量的通脹預期在最近有所下降。

流動性尚未過緊

我們在這里使用名義GDP減去名義基準利率來衡量流動性的松緊。圖10中的曲線描述了過去40年美國流動性的變化,陰影部分代表經濟衰退的年份。當曲線為正值的時候,美國聯邦基金利率低于名義GDP的增長,因此流動性充沛;反之表示流動性緊張。從圖中可以看出,每當美國流動性收縮過緊的時候,如1970年、1975年、1980年~1982年、1990年和2000年,經濟衰退隨之而來。 雖然1995年的升息并未帶來衰退,但是卻導致了墨西哥金融危機。

在2000年IT泡沫破滅之后,美國的流動性在迅速上升。美聯儲在2004年開始升息后,流動性隨之下降。但是比較過去40年的歷史水平,美國的流動性并沒有被收得過緊。另外日本和歐元區的流動性也仍然處在較為寬松的水平。

根據圖13和圖14,我們可以發現全球流動性與MSCI全球股指及CRB金屬指數均存在較為密切的相關關系。由此可見,目前的流動性收緊尚不足以使得全球股票和期貨市場崩潰。但是如果歐央行和日央行在未來一年繼續升息的話,資本市場還將面臨壓力。

是“期中調整”,而不是熊市的開始

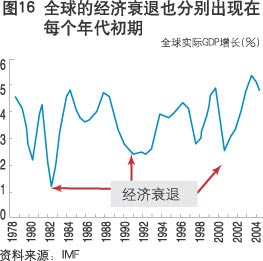

在過去的30年里,美國經濟呈現出為期10年的周期。比如經濟衰退分別出現在1981年、1991年和2001年。而在1986年和1996年則分別是“中期減速”和市場的動蕩調整。圖9用美國非農就業的變化清楚地描述了這些周期。當然全球經濟并不完全同步。但是除了1998年亞洲金融危機,在過去30年里全球實際GDP增長的低谷也都分別出現在每個年代的初期,如1982年、1991年和2001年(見圖15)。

至于為什么周期的長短正好為10年、以及衰退均出現在每個年代之初,這可能僅僅是巧合。但是周期存在卻是確鑿無疑的。IT泡沫和9·11后美聯儲寬松的貨幣政策,使得本輪周期的“期中減速”和資本市場的“牛市調整”被從2005年推遲至了2006年~2007年。如果格林斯潘是在2003年,而不是2004年開始升息的話,“期中減速”可能還是會出現在2005年。

10年一個輪回的經濟周期

這些10年一個輪回的周期大致可以分為三個階段。

第一階段:政策放松、經濟增長、股市上揚。

年代之初的衰退迫使央行放松銀根、刺激經濟增長。宏觀經濟開始復蘇。樂觀的盈利預期和充沛的流動性使得資本市場穩步攀升。美聯儲在2001年至2004年的減息政策和過去三年全球經濟的強勁增長便是一例。

第二階段:通脹抬頭、央行緊縮、“期中減速”、市場動蕩。

當經濟持續增長四五年后,通脹開始抬頭、央行開始緊縮、經濟增長有所放緩。投資者開始擔心通脹和加息之后經濟會大幅減速,于是紛紛開始獲利回吐。這種宏觀經濟的“期中減速”和資本市場的“期中調整”雖然持續的時間不長,但是市場往往十分動蕩。在過去兩個周期中的例子包括1987年的美國股災、1995年墨西哥金融危機和1997年~1998年的亞洲金融危機。在本輪周期中,這個階段應該是從2004年4月美聯儲結束1%的低利率開始。但是我們并不知道這個階段將在什么時候結束。

第三階段:恢復上漲、泡沫破滅、經濟衰退、熊市開始。

“期中調整”時出現的金融危機迫使央行再次放松銀根,資本市場上投機氣氛濃厚、資產泡沫隨之出現、資產價格搖搖欲墜。然后投機泡沫破滅、市場樂極生悲。經濟衰退和資產的熊市正式開始。1990年代末的IT泡沫和2000年的經濟衰退便是一例。

目前處在“期中減速和調整”

我們現在正好處在這種10年周期的第二個階段。這并不僅是因為我們正處在一個年代的中間,更為重要的是各項經濟指標更像是以往的“期中減速”,而不是年代之初的經濟衰退。這些減速的特征包括:

◇ 各大央行升息,全球流動性明顯收緊。

◇ 拉高的利率和油價開始對全球經濟產生緊縮作用,美國經濟將在今年下半年開始減速。但是作為全球經濟另外一臺發動機的中國卻沒有像人們估計的那樣在2005年~2006年減速。這是由于我們的政治周期導致的投資干擾了經濟周期。當東北振興、西部開發、中部崛起均方興未艾的時候,經濟不斷地得到投資的刺激。

◇ 由于經濟和政策前景變得撲朔迷離,投資的風險溢價驟然上升,比較薄弱的資金鏈開始破裂,高估的股市出現調整。今年以來的例子包括冰島、新西蘭和土耳其的匯率,以及印度、中東和俄羅斯股市的下跌。

但是以下的理由使得我們相信這只是期中調整而已,而不是經濟衰退和熊市的開始:

◇ 全球生產率仍然不斷提高,德國和美國等工業化國家的企業利潤率仍然十分健康。

◇ 全球經濟仍有良好的增長勢頭。中國和印度的強勁增長可以彌補美國減速的負面影響。

◇ 通脹的風險仍然有限。目前的滯脹風險尚不足以對股市構成太大威脅。

全球經濟減速風險有限

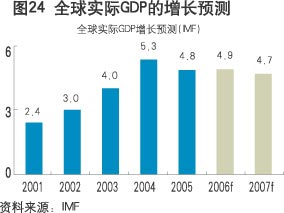

全球經濟在2004年和2005年分別高速增長5.3%和4.8%.IMF估計全球經濟在今明兩年會分別增長4.9%和4.7%.在今年一季度,全球經濟增長了5.1%.

在過去的十幾年中,美國一直是全球經濟的主要發動機之一。雖然美國經濟在一季度仍然快速增長,但是我們認為美國經濟會在下半年開始減速。即使美國經濟出現減速,中國和印度的強勁增長將彌補美國的經濟減速,從而幾乎消除了全球經濟衰退的風險。

如圖17所示,在過去的20年里,美國的制造業ISM指數與CRB工業原材料指數高度相關。但是這兩個指數自2005年起出現明顯的背離。雖然美國經濟出現了減速的征兆,但是資源品價格仍然上揚。顯然以中國和印度為主的金磚四國的高速增長和日本的復蘇正在逐漸替代掉美國成為全球增長的動力。

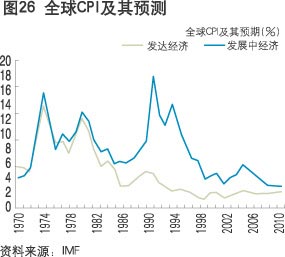

通脹風險仍然有限

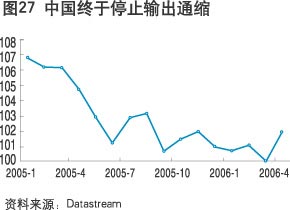

目前對通脹的擔心主要來源于兩點:一是油價居高不下,二是中國輸出通縮的時代趨于結束。但是按照扣除通脹后的實際價格計算,目前的石油價格也只有1970年代石油危機時的三分之二。另外現在OECD國家每單位GDP所需要的石油只有1970年代時的一半,目前全球經濟對油價的承受能力已經今非昔比。因此估計油價要漲到100美元以上才足以推動全球通脹,要漲到120美元以上才足以對全球經濟構成威脅。雖然有色金屬的價格狂漲,但是以糧食為主的軟商品的價格仍然低迷。因此非石油類的大宗商品價格仍然處在歷史低位。

另外由于發達國家的工資成本上漲乏力(見圖18和圖19)、以BRIC四國為首的新興市場國家日益開放,從而全球產能大為增加,都有效地抑止了通脹風險,尤其是發達國家中工資推動的通脹風險。比如1987年的全球核心通脹高達9%,而目前的核心通脹只有2%.

資本市場展望

股市:難熬的夏季后是明朗的秋天

圖20顯示在每一次聯儲升息周期結束的時候,都難免會誘發金融危機。雖然我們不知道這一次會暴發什么樣的危機,甚至都很難判斷危機是否已經擦肩而過,但是可以肯定的是資本市場在目前這個階段危機四伏。

由于我們判斷目前的全球經濟是期中調整而不是衰退開始,因此股市也只是受流動性沖擊而做出的調整,而不是熊市的開端。雖然這個調整可能會比較劇烈,但是它與衰退導致的熊市之間最大的區別是調整所需要的時間要比熊市持續的時間短很多。一旦升息周期結束、政策局面趨于明朗,市場會出現恢復性的上漲。

我們估計全球資本市場正面臨這樣一個難熬的夏季,然后在秋季局勢會變得明朗,甚至可能出現轉機。這個判斷是基于對美聯儲和日本央行的考慮。伯南克將于7月份對國會提交經濟咨文。屆時房地產和消費數據會給出更為明確的減速信號,聯儲將會明確表示升息周期結束。在夏末秋初的時候,日本央行收緊貨幣供應量的任務已經完成,升息的步伐和幅度也會明朗。市場甚至會開始討論歐央行什么時候結束升息周期,或美聯儲什么時候開始減息。在此之后,哪怕歐央行和日本央行仍然升息,市場的預期已經明確,風險溢價會開始下降,“期中調整”基本結束,股市應該再現生機。

匯率:人民幣加速升值,美元在下半年跌幅有限

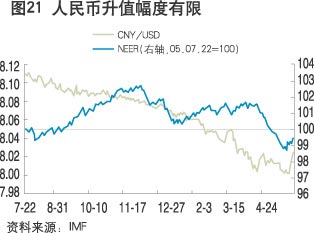

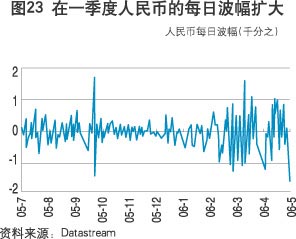

由于美元突然在今年一季度走弱,事實上今年以來人民幣隨美元一起對日元和歐元貶值。自去年7月21日匯改以來,人民幣對美元微幅升值1%.但是相對14種貨幣的貨幣籃子,以貿易權重計算的人民幣名義有效匯率事實上在匯改之后的10個月內貶值半個百分點。考慮到最近一周人民幣的升幅,人民幣的名義有效匯率自匯改以來基本沒有變化。

鑒于今年以來貨幣信貸高速增長,緊縮貨幣政策已經是勢在必行。至今央行已經提高了貸款利率和存款準備金率、使用了定向發行的央票和窗口指導。但是目前使用的這四項政策(央票、利率、準備金率和窗口指導)都只能收縮國內的需求,而不能收縮外部需求,這樣只會更加惡化我國貿易失衡的狀況。因此只有人民幣升值才是最為釜底抽薪的辦法。因此我們認為人民幣在今年下半年升值幅度應該大于上半年。

另外我們減小了美元在今年下半年貶值的空間。財長易人只是考慮之一。更為重要的是當全球流動性下降、市場極為動蕩的時候,美元往往又會成為國際資本的避風港。