掃碼下載APP

接收最新考試資訊

及備考信息

第三章消費稅法

本章歷年在選擇題、判斷題中有4分左右。綜合題會與增值稅和所得稅結合出題。

一、消費稅征稅環節、范圍及與增值稅關系

征稅環節:生產、委托加工、進口和個別貨物的零售環節

1.卷煙的回購業務符合規定的,不交消費稅;

2.對包含業、商業、娛樂業舉辦的啤酒屋利用啤酒生產設備生產的啤酒,應當征收消費稅,不征收增值稅。

3.舞臺、戲劇、影視演員化妝用的上妝油、卸妝油、油彩、不屬于本稅目的征收范圍。

4.石腦油、溶劑油、潤滑油、燃料油暫按應納稅額的30%征收消費稅;航空煤油暫緩征收消費稅。

5.不包括農用拖拉機、收割機、手扶拖拉機的專用輪胎。子午線輪胎免征消費稅,翻新輪胎停止征收消費稅。

6. 汽車:小轎車、中輕型商用客車

不包括:(1)電動汽車不屬于本稅目征收范圍。

(2)車身長度大于7米(含)、座位10~23座(含);

(3)沙灘車、雪地車、卡丁車、高爾夫車。

二、計稅依據

1.銷售額為納稅人銷售應稅消費品向購買方收取的全部價款和價外費用。

全部價款中包含消費稅稅額,但不包括增值稅稅額;價外費用的內容與增值稅規定相同。

2.包裝物押金收入

(1)包裝物連同產品銷售

(2)包裝物不作價隨同產品銷售,而是收取押金(收取酒類產品的包裝物押金除外),且單獨核算又未過期的,此項押金則不應并入應稅消費品的銷售額中征稅。但對因逾期未收回的包裝物不再退還的和已收取1年以上的押金,應并入應稅消費品的銷售額,按照應稅消費品的適用率征收消費稅。

(3)包裝物既作價隨同產品銷售,又收取押金

(4)對酒類產品生產企業銷售酒類產品(黃酒、啤酒除外)而收取的包裝物押金,無論押金是否返還與會計上如何核算,均需并入酒類產品銷售額中,依酒類產品的適用稅率征收消費稅。

3.生產環節最高的稅額:換、抵、投,消費稅按最高價,增值稅按加權平均價;

4.成套銷售

三、生產環節的稅額

1.從價計征的消費稅、增值稅計稅依據相同;

2.自產自用是否交消費稅;

3.自產自用的組價;

復合計稅的組價,暫不考慮從量計征的消費稅稅額。單一從量計征的組價中成本利潤率為增值稅成本利潤率,即10%.

四、委托加工應納稅額

1.如何確定

假委托:①由受托方提供原材料生產的應稅消費品;②是受托方先將原材料賣給委托方,再接受加工的應稅消費品;③由受托方以委托方名義購進原材料生產的應稅消費品。

2.委托加工應稅消費品消費稅的繳納

①受托方加工完畢向委托方交貨時,由受托方代收代繳消費稅。如果受托方是個體經營者,委托方須在收回加工應稅消費品后向所在地主管稅務機關繳納消費稅。

②納稅人委托個體經營者加工應稅消費品,一律于委托方收回后在委托方所在地繳納消費稅。

③如果受托方沒有代收代繳消費稅,委托方應補交稅款,補稅的計稅依據為:

(1)已直接銷售的:按銷售額計稅

(2)未銷售或不能直接銷售的:按組價計稅。

3.委托加工應稅消費品應納稅額計算

受托方代收代繳消費稅時,應按受托方同類應稅消費品的售價計算納稅;沒有同類價格的,按照組成計稅價格計算納稅。

若委托方提供免稅農產品,例如:糧食、煙葉,則用收購價乘以87%;若免稅農產品含有運費,則加上運費乘以93%;

五、進口環節應納消費稅的計算

1.從價定率辦法計稅:計稅依據為組成計稅價格,組價中應包含進口消費稅稅額。

應納稅額=組成計稅價格×消費稅稅率

組成計稅價格=(關稅完稅價格+關稅)÷(1-消費稅稅率)

2.進口卷煙

進口卷煙計算的特殊性:

1.找稅率:單條組價=(完稅價+關稅+從量消費稅)÷(1-30%)≥(或<)50元/條

單條組價≥50元,適用比例稅率45%,要將分母的稅率為45%,重新計算每條真實的計稅價格;單條組價<50元,適用比例稅率30%,計算結果即為每條的計稅價格。

六、零售環節

金銀首飾消費稅由生產銷售環節征收改為零售環節征收。

七、消費稅的扣稅

1.扣稅范圍:

在消費稅14個稅目中,除酒及酒精、成品油(石腦油、潤滑油除外)、小汽車、高檔手表、游艇五個稅目外,其余稅目有扣稅規定,

(1)用外購已稅煙絲生產的卷煙;

(2)用外購已稅珠寶玉石生產的貴重首飾及珠寶玉石;

(3)用外購已稅化妝品生產的化妝品;

(4)用外購已稅鞭炮焰火生產的鞭炮焰火;

(5)用外購已稅汽車輪胎(內胎和外胎)生產的汽車輪胎;

(6)用外購已稅摩托車生產的摩托車;

(7)以外購已稅桿頭、桿身和握把為原料生產的高爾夫球桿;

(8)以外購已稅木制一次性筷子為原料生產的木制一次性筷子;

(9)以外購已稅實木地板為原料生產的實木地板;

(10)以外購已稅石腦油為原料生產的應稅消費品;

(11)以外購已稅潤滑油為原料生產的潤滑油。

委托加工扣稅項目與上述規定一致。

2.扣稅計算:按當期生產領用數量扣除其已納消費稅。與銷售量無關,如當月消費稅抵扣之后出現負數,可引起下一納稅期抵扣。

3.扣稅環節:

對于在零售環節繳納消費稅的金銀首飾(含鑲嵌首飾)、鉆石及鉆石飾品已納消費稅不得扣除。

對自己不生產應稅消費品,而只是購進后再銷售應稅消費品的工業企業,其銷售的化妝品、鞭炮焰火和珠寶玉石(僅限這三種消費品),凡不能構成最終消費品直接進入消費品市場,而需進一步生產加工的,應當征收消費稅,同時允許扣除上述外購應稅消費品的已納稅款。

允許扣除已納稅款的應稅消費品只限于從工業企業購進的應稅消費品和進口環節已繳納消費稅的應稅消費品,對從境內商業企業購進應稅消費品的已納稅款一律不得扣除。(僅限注會的規定)

4.外購石腦油

八、生產企業出口應稅消費品增值稅、消費稅退稅政策及與所得稅的關系

|

項目 |

政策內容 |

|

1.退稅率 |

消費稅的退稅率(額),就是該應稅消費品消費稅的征稅率(額)。企業出口不同稅率的應稅消費品,須分別核算、申報,按各自適用稅率計算退稅額;否則,只能從低適用稅率退稅。 |

|

2.出口退(免)消費稅政策 |

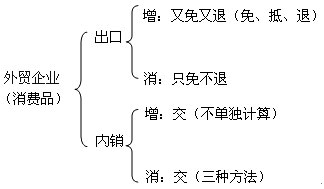

又免又退:有出口經營權的外貿企業只免不退:有出口經營權的生產性企業不免不退:除生產企業、外貿企業外的一般商貿企業 |

|

3.退稅計算 |

只有外貿企業出口應稅消費品,才有退采購環節消費稅應退消費稅=出口貨物工廠銷售額×退稅率 |

|

4.出口退免稅后管理 |

(1)外貿企業出口應稅消費品后發生退關或退貨:必須及時補交已退消費稅;(2)生產企業直接出口應稅消費品發生退關或退貨:暫不補交消費稅,待轉做內銷后再補交消費稅。 |

九、外貿企業出口應稅消費品增值稅、消費稅退稅政策及與所得稅的關系

出口對所得稅的影響:出口部分收入交所得稅,出口增值稅的退稅不交所得稅,出口不退的增值稅加大所得稅的成本。出口退的消費稅,沖減成本,交企業所得稅。

外貿企業從國外買的應稅消費品,進口環節關稅、消費稅、增值稅都要交,國內轉售,也交所得稅。

十、納稅地點

有不同于增值稅之處,消費稅主要是核算地納稅。

Copyright © 2000 - www.electedteal.com All Rights Reserved. 北京正保會計科技有限公司 版權所有

京B2-20200959 京ICP備20012371號-7 出版物經營許可證 ![]() 京公網安備 11010802044457號

京公網安備 11010802044457號

套餐D大額券

¥

去使用 主站蜘蛛池模板: 精品久久久久久亚洲精品 | 日韩一页| 日韩一区二区三区精品 | 黄性视频 | 日韩精品 电影一区 亚洲 | 亚洲一区二区在线视频 | 久久精品国产免费 | 国产在线小视频 | 中文字幕在线观看第一页 | 亚洲一区欧美 | 国内最真实的xxxx人伦 | 日韩免费高清视频 | 日本最新一区二区 | 亚洲成人av一区 | 中文字幕日韩一区二区 | 日日干夜夜欢 | 夜夜操网站 | 成人a在线 | 久久久国产一区二区三区 | 国产在线精品91国自产拍免费 | 天堂中文最新版在线中文 | 久久99精品久久久久久久久久久久 | 国产伦精品一区二区三区照片 | 最近中文字幕视频在线观看 | 国产主播福利 | 黄色免费高清视频 | 久久久精品免费视频 | 爱爱免费视频网址 | 日韩国产欧美一区 | 国产噜噜噜噜噜久久久久久久久 | 国产精品一区在线播放 | 国产精品99久久久久久动医院 | 亚洲欧美另类在线 | 亚洲大片 | 精品国产一区二区三区性色av | 秋霞午夜影院 | a免费在线观看 | 精品久久久网站 | 91麻豆精品国产 | 成年人在线免费观看 | 99日韩|